Содержание

- Что представляет собой ЕНВД и каковы особенности системы?

- Как перейти на ЕНВД?

- Кому разрешено работать по системе ЕНВД?

- Обязательно ли оборудование автоматов ККТ при режиме ЕНВД?

- Какие еще виды оплаты ожидают владельца вендинга?

- Каков порядок расчета вмененного налога для вендингового бизнеса?

- Как производится расчет ФП (физического показателя) для спаренных аппаратов?

- Как производится расчет налога при нахождении оборудования в разных районах или городах?

Из всех существующих форм налогообложения в вендинговом бизнесе наиболее востребован режим ЕНВД. Секрет такой высокой популярности кроется в том, что при этой системе размер налога начисляется не с суммы прибыли, а в зависимости от величины предполагаемого дохода. Предлагаем вам узнать ответы на самые часто задаваемые вопросы о расчете налога на вендинговые аппараты по ЕНВД в 2019 г.

1. Что представляет собой ЕНВД и каковы особенности системы?

Режим единого налога на вмененный доход предполагает внесение фиксированной налоговой суммы, независящей от доходности определенного вида бизнеса. То есть, предприниматель оплачивает налог, рассчитанный на основе установленной базовой суммы и коэффициентов-дефляторов. При этом владельцы вендинговых аппаратов освобождены от необходимости уплачивать НДС, юридические лица – от налога на прибыль, а индивидуальные предприниматели – от сдачи НДФЛ за себя.

2. Как перейти на ЕНВД?

Порядок добровольного перехода на ЕНВД определен в п.2 статьи 346.28 НК Российской Федерации. Регистрация проводится по месту деятельности организации или предпринимателя. Не позже чем через пять дней после начала работы в режиме требуется предоставить в налоговую службу соответствующее заявление. При его отсутствии автоматически вступает в действие режим ОСНО, недостаточно выгодный для вендингового бизнеса.

В случае регистрации ИП до начала деятельности с вендинговыми аппаратами можно совместить два налоговых режима ЕНВД и УСН. Для этого необходимо при регистрации оформить заявление об установлении режима УСН, а уже после полной организации вендингового бизнеса в течение 5 дней оформить заявление о переходе на ЕНВД. Такое совмещение позволяет вести раздельную отчетность и учет по обоим видам налогообложения.

3. Кому разрешено работать по системе ЕНВД?

Прежде чем планировать переход на «вмененку», предприниматель должен убедиться, что данный режим действует в регионе, где он осуществляет свою деятельность. Также законом предусмотрены следующие ограничения:

- нанятых сотрудников должно быть не более 100 человек;

- деятельность не должна быть связана со сдачей в аренду авто- и автогазозаправочных станций;

- не допускается переход на ЕНВД организаций и предпринимателей, работающих в рамках доверительного договора или договора простого товарищества;

- юридическое лицо не должно предоставлять образовательные и медицинские услуги, а также не относится к категории «крупнейших».

4. Обязательно ли оборудование автоматов ККТ при режиме ЕНВД?

Пожалуй, самым актуальным вопросом для владельцев торговых автоматов стала установка контрольно-кассовой техники. Согласно закону №54-ФЗ, все аппараты должны быть оснащены ККТ не позднее 01.07.2019 г. Благодаря бурным дискуссиям и спорам предпринимателям удалось добиться некоторых послаблений:

- освобождение от установки ККТ на устройства механического типа и автоматы, торгующие питьевой водой в розлив;

- возможность оборудования нескольких аппаратов одним внешним кассовым устройством;

- для электроавтоматов не требуется установка принтера для печати чеков.

Во всех остальных случаях наличие ККТ считается обязательным условием для работы.

5. Какие еще виды оплаты ожидают владельца вендинга?

Помимо налога предпринимателям необходимо обеспечить ежегодную выплату страховых взносов в фонд пенсионного страхования и фонд обязательного медицинского страхования. В 2019 г. фиксированный размер этих выплат установлен: В ОПС – 29 354 руб., в ОМС – 6 884 руб.

Важно: У налогоплательщика на ЕНВД есть право на уменьшение размера налога на общую сумму, выплаченную в виде обязательных взносов в эти фонды, если у него в штате нет рабочих. При наличии сотрудников льгота составляет 50 % от суммы единого налога.

Поквартальная схема оплат существенно облегчает финансовую нагрузку налогоплательщика.

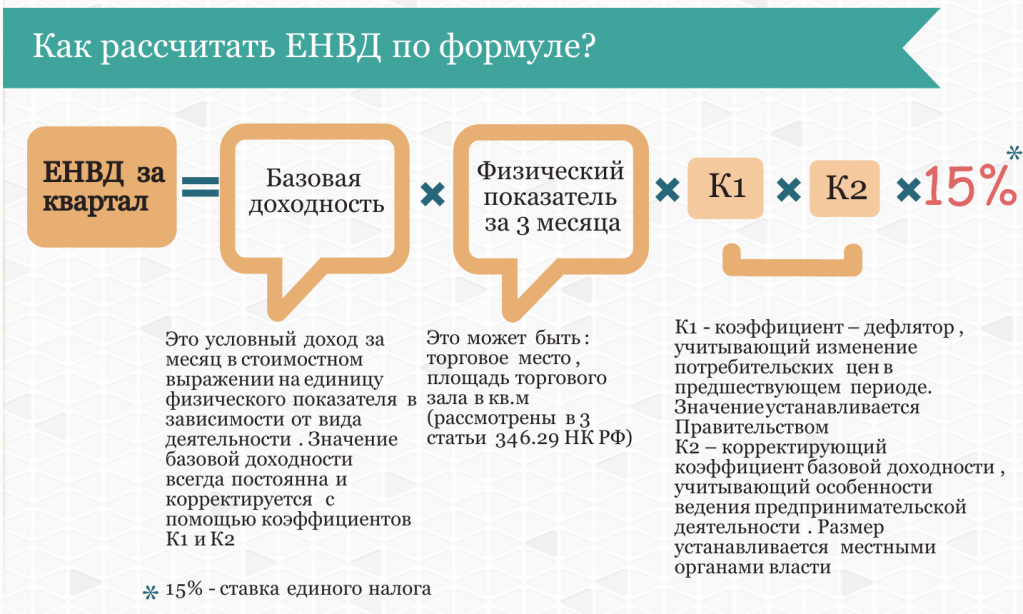

6. Каков порядок расчета вмененного налога для вендингового бизнеса?

Чтобы правильно рассчитать налог, нужно знать следующие данные:

- Сумму базовой доходности (БД), определенную согласно ст. 346.29 п. 3 НК. На данный момент она составляет 4,5 тыс. руб.

- Коэффициент-дефлятор (К1) – 1,868 руб..

- Коэффициент корректирующий (К2) – устанавливается в пределах 0,005–1 местными исполнительными органами и федеральными законами.

- Ежемесячные показатели за квартал, которые включают в себя общее количество аппаратов и обозначаются как ФП1, ФП2, ФП3.

С помощью этих данных рассчитывается налоговая база по следующей формуле:

НБ = БД × (ФП1 + ФП2 + ФП3) × K1 × K2

Общий размер налога на ЕНВД будет равняться 15 % от полученного результата.

7. Как производится расчет ФП (физического показателя) для спаренных аппаратов?

Согласно закону, спаренные вендинговые аппараты, обслуживаемые одной платежной системой, могут считаться одним торговым аппаратом. Поэтому при расчетах за показатель для такого оборудования берется коэффициент – 1. Если же в торговом зале установлены устройства, оборудованные отдельными платежными системами, они учитываются при расчетах.

У многих предпринимателей возникают вопросы при расчете механических автоматов. Ведь если он оснащен несколькими колбами для приема монет, то каждый монетоприемник может быть классифицирован как отдельный автомат? Техническая документация от производителя, подтверждающая, что вся стойка является отдельной единицей, поможет доказать правильность вашей позиции в суде.

8. Как производится расчет налога при нахождении оборудования в разных районах или городах?

Изначально предприниматель оформляет свою деятельность в режиме ЕНВД по месту открытия бизнеса. Но в процессе развития возможно расширение торговой сети. При этом вся сеть может размещаться по разным адресам, но в одном городе, а значение кода ОКАТО остается неизменным. В этом случае налогоплательщик производит оплату единого налога по месту первоначальной постановки на учет, согласно письму №03-11-11/28613 Минфина от 22.07.2013 г. При этом в декларации обязательно следует указать адреса установки всех аппаратов.

Аналогичное правило действует при установке вендинговых автоматов в крупных городах, где коды ОКАТО в разных городских округах различаются. Вы можете смело встать на учет в инспекции по адресу установки первого автомата. Но в этом случае процедура оплаты налога несколько иная. В городах, имеющих федеральный статус, налог можно вносить по основному коду, а в других населенных пунктах на каждый код ОКАТО заполняется отдельная платежная квитанция.

Если ваш бизнес разросся за пределы одного муниципального образования и находится в городах, имеющих разные ОКАТО, вы обязаны зарегистрироваться и подавать налоговую декларацию в каждом населенном пункте отдельно. Под исключение попадают только муниципальные образования, которые подчиняются одному налоговому органу.